2022年以来,我国服装行业经济运行总体呈现持续放缓态势,尤其是进入11月,国际环境更趋严峻复杂,全球经济继续走弱,国内疫情反弹影响加大,国内、外市场需求收缩趋势更加明显,行业经济运行受到较大冲击,生产、内销、效益各项指标降幅扩大,出口下行压力凸显。面对新变化新挑战,服装行业企业需笃定信心、稳字当头,持续深化转型升级,坚持创新驱动协同发展,着力防范化解重大、系统性风险,不断增强产业链供应链的安全可控和竞争力,努力推进行业平稳恢复和高质量发展。

01 服装行业经济运行情况

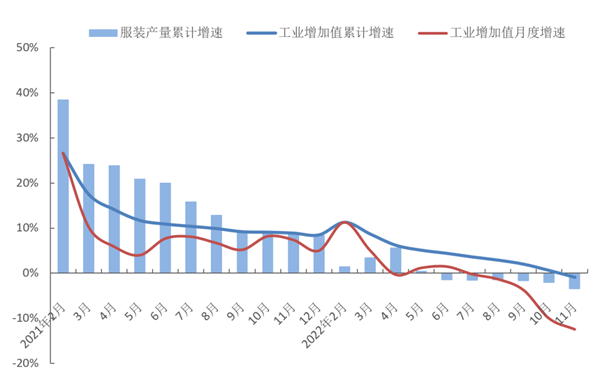

服装生产明显回落

2022年以来,受国内疫情反弹、市场需求不振以及出口数量下滑等不利因素影响,我国服装行业生产增速持续放缓,规模以上企业工业增加值和服装产量降幅逐渐加深。根据国家统计局数据,1-11月,服装行业规模以上企业工业增加值同比下降0.9%,增速比2021年同期放缓9.8个百分点,7月以来各月服装行业规模以上企业工业增加值降幅持续加深,10月、11月降幅达10%和12.4%。同期,规模以上企业服装产量211.6亿件,同比下降3.42%,降幅比上半年扩大1.94个百分点,比2021年同期下滑11.95个百分点。其中,梭织服装产量为79.57亿件,同比下降5.40%,针织服装产量为132.03亿件,同比下降2.19%,增速分别比2021年同期下滑8.58和14.56个百分点。

图1 2022年1-11月服装行业生产增速情况

数据来源:国家统计局

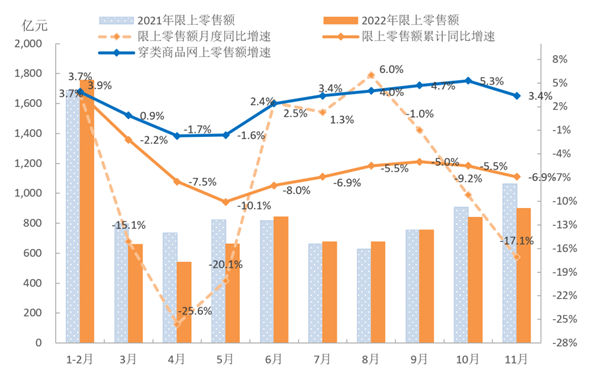

内销市场持续承压

受国内疫情多地散发、需求减弱等因素影响,我国服装内销市场明显下滑,5月限额以上单位服装类商品零售额累计降幅达10.1%。自6月开始,受益于各级政府高效统筹疫情防控和经济社会发展,以及促消费政策发力显效,服装内销呈现改善恢复趋势,连续4个月降幅收窄。10月和11月,由于疫情大面积反弹,居民外出购物、社交活动减少,服装内销市场再次受到冲击。根据国家统计局数据,1-11月,我国限额以上单位服装类商品零售额累计8294.6亿元,同比下降6.9%,降幅比上半年收窄1.1个百分点,比2021年同期下滑23.3个百分点;11月当月限额以上单位服装类商品零售额同比下降17.1%。实体销售大幅下降,根据中华全国商业信息中心统计,1-11月,全国重点大型零售企业服装零售额和零售量同比分别下降12.3%和16.2%,11月当月服装零售额和零售量同比分别下降29.0%和26.0%。线上服装零售增速明显放缓,1-11月穿类商品网上零售额同比增长3.4%,增速比上半年加快1.0个百分点,比2021年同期放缓7.7个百分点。

图2 2022年1-11月国内市场服装销售情况

数据来源:国家统计局

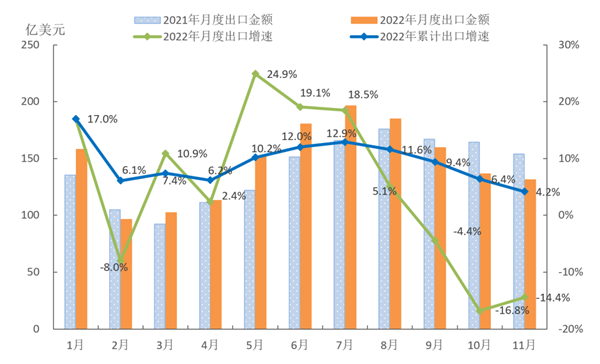

出口保持小幅增长

从全年来看,2022年以来,我国服装出口规模在去年高基数的基础上继续保持小幅增长,再创2016年以来同期服装出口规模的最高纪录。但是从月度出口来看,服装出口增速呈现了前高后低的变化趋势。前7个月,在国际市场需求继续恢复、成本上涨拉动价格提升等因素的拉动下,服装出口保持较快增长,但是自8月开始,由于全球经济衰退风险加大,多个发达经济体通胀持续高位,导致国际市场消费需求减弱,叠加海外供应链恢复以及中美贸易摩擦等多重因素的影响,服装出口增速明显放缓,9月服装出口转为负增长,10月、11月出口降幅达16.8%和14.4%。根据中国海关数据,1-11月,我国累计完成服装及衣着附件出口1605.27亿美元,同比增长4.2%,增速比前上半年放缓7.8个百分点;服装出口量跌价升,服装出口数量286.7亿件,同比下降1.6%,服装出口平均单价4.63美元/件,同比增长10.2%。其中,针织服装及衣着附件出口金额834.42亿美元,同比增长6.84,出口数量同比下降1.1%,出口单价同比增长7.3%;梭织服装及衣着附件出口金额701.54亿美元,同比增长10.94%,出口数量同比下降2.8%,出口单价同比增长14.3%。

图3 2022年1-11月我国服装及衣着附件出口情况

数据来源:中国海关

棉制服装出口转为负增长,附加值较高的通勤、防寒服装量价齐升。根据中国海关数据,1-11月,我国棉制服装出口同比下降0.2%,自8月开始棉制服装出口持续下降,10月、11月棉制服装出口同比分别下降26.2%和24%;其中,对美国棉制服装出口同比下降4.3%, 11月当月我国对美国棉制服装出口同比下降32.4%。从出口品类来看,大衣防寒服、西服套装、便服套装和裙子出口数量同比分别增长17.9%、35.4%、23.2%和7.1%,出口单价同比分别增长6.2%、20.8%、4.3%和2.9%,衬衫出口数量同比增长29%,出口单价同比增长0.4%;羽绒服、裤子以及内衣类家居服装出口量跌价升,出口数量同比分别下降10.5%、4.7%和2.5%,出口单价同比分别增长14.3% 、9.7%和2.9%。另外,滑雪、游泳等运动服装出口量升价跌,出口数量同比增长19.7%,出口单价同比下降 0.6%。

我国对传统市场服装出口占比下降,对东盟、一带一路沿线国家和地区等新兴市场保持较快增长。根据中国海关数据,1-11月,我国对美国、欧盟和日本三大传统市场服装出口金额合计802.6亿美元,同比增长1.8%,占我国服装出口总额的50%,比2021年同期减少1.2个百分点,拉动服装出口增长0.9个百分点。其中,我国对美国服装出口金额356亿美元,同比下降1.3%, 10月、11月对美国服装出口同比分别下降35.6%和19.4%;我国对欧盟服装出口金额310.7亿美元,同比增长6.5%,10月、11月当月我国对欧盟服装出口同比分别下降33.1%和18.7%;我国对日本服装出口金额135.9亿美元,与2021年同期持平,增速比2021年放缓6.3个百分点。同期,东盟超过日本成为我国服装出口的第三大贸易伙伴,服装出口金额148.3亿美元,同比增长23.8%;我国对一带一路沿线国家和地区、拉丁美洲服装出口继续保持快速增长,增幅分别为13.4%和20.1%;我国对RECP其他成员国服装出口121.2亿美元,同比增长8.4%。另外,我国对英国服装出口同比下降10.1%,对俄罗斯和加拿大服装出口同比分别下降18.7%和15.9%。

东部地区仍是我国服装出口主要集中地,中西部地区服装出口迅速增长。根据中国海关数据,1-11月,我国服装出口前五大省份浙江、广东、江苏、山东和福建合计完成服装出口1136亿美元,同比增长1.5%,占我国服装出口总额的70.8%,比2021年同期减少1.9个百分点。其中,浙江成为我国服装出口第一大省,服装出口金额324.9亿美元,同比增长15.6%;江苏、山东省服装出口同比分别增长0.5%和5.4%;广东和福建服装出口同比分别下降7.6%和9.3%,占全国服装出口比重分别减少2.1和1.4个百分点。同期,我国中西部地区服装出口金额合计同比增长25.7%,占全国服装出口总额的18.8%,比2021年同期提高3.2个百分点。其中,新疆服装出口保持快速增长,增幅高达74.9%,超过上海成为我国服装出口第六大省份;江西、湖南、辽宁、四川服装出口同比分别增长25.1%、40.5%、14.2%和20.3%,而安徽、河北和湖北服装出口同比分别下降6.0%、41.2%和10.1%。

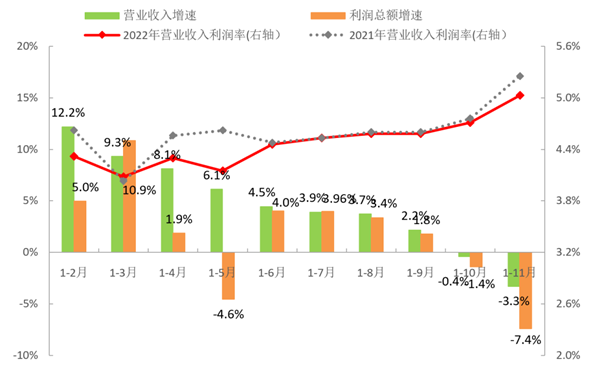

企业效益降幅加深

11月,受国内疫情大面积反弹冲击,服装行业产销循环受限,企业经营压力加大,营业收入和利润总额累计降幅加深,行业经济运行严重承压。根据国家统计局数据,1-11月,我国服装行业规模以上(年主营业务收入2000万元及以上)企业13224家,实现营业收入13076.9亿元,同比下降3.3%,增速比上半年下滑7.8个百分点,比2021年同期下滑11个百分点;利润总额657.6亿元,同比下降7.4%,增速比上半年下滑11.4个百分点,比2021年同期下滑20个百分点。行业亏损面扩大,运行效率放缓,成本居高不下导致企业盈利难以提升。1-11月,服装行业规模以上企业亏损面达20.45%,比2021年同期扩大1.43个百分点,亏损企业亏损额同比增长7.4%;每百元营业收入含成本85.7元,比2021年同期增加0.5元;营业收入利润率为5.03%,比2021年同期下降0.23个百分点;产成品周转率、应收账款周转率和总资产周转率分别为12.1次/年、7.5次/年和1.3次/年,同比分别下降5.8%、3.7%和2.1%;资产负债率为52.1%,比2021年同期提高0.15个百分点。

图4 2022年1-11月服装行业主要效益指标情况

数据来源:国家统计局

投资保持较快增长

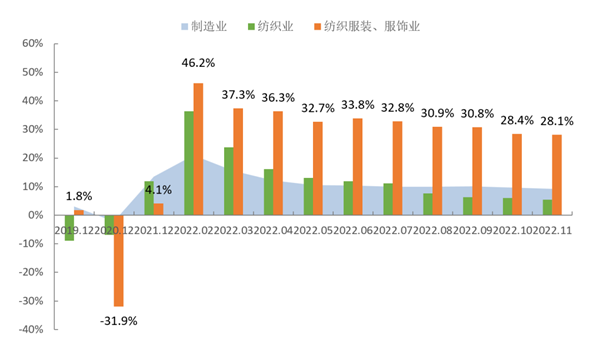

2022年以来,我国服装行业固定资产投资保持快速增长态势,但增速有所放缓。根据国家统计局数据,1-11月,我国服装行业固定资产投资完成额同比增长28.1%,增速比上半年放缓5.7个百分点,比2021年同期提升26.6个百分点,高于纺织业和制造业整体水平22.7和18.8个百分点。

图5 2022年1-11月服装行业固定资产投资增速情况

数据来源:国家统计局

02 2023年国内外市场形势分析

国际市场

一方面,全球经济衰退风险持续上升,未来的不确定性正在削弱全球消费能力与消费信心。经合组织预计2023年全球经济增速将放缓至2.2%;IMF将2023年世界经济增长预期下调至2.7%,预测全球约三分之一的经济体将出现经济萎缩;WTO发布最新全球货物贸易晴雨表指数为96.2,处于临界点以下的收缩态势,表明商品贸易需求疲弱且增长动力不足。受经济衰退和高通胀等因素影响,美国、欧盟等主要市场消费信心下降,服装零售商库存压力持续攀升。2022年11月,除新加坡、日本等部分经济体的服装零售实现增长外,全球主要市场服装零售持续疲软。另一方面,全球产业链供应链深度调整,全球化竞争加剧。在主要货币对美元贬值和生产要素成本持续上涨的背景下,很多服装企业和品牌加快在东南亚国家投资建厂,提高在东南亚生产代工比例,以应对通胀高企和供应链安全风险。同时,跨国服装企业采购多元化趋势更趋明显。虽然中国仍是欧美等国服装企业最主要的采购来源地,但在越南、孟加拉国、印度等东南亚和南亚国家的采购额持续增加,这将进一步加剧我国服装出口下行压力。

国内市场

尽管面对严峻复杂的国际环境以及国内市场需求收缩、供给冲击、预期转弱的三重压力,我国服装企业经营压力持续上涨,服装行业经济运行严重承压,但随着国家各项扩内需促消费系列政策逐步落地显效,消费需求将不断释放,国内市场将逐渐回暖。2022年12月14日,中共中央、国务院印发了《扩大内需战略规划纲要(2022-2035年)》,随后,国家发展改革委印发《“十四五”扩大内需战略实施方案》,两份文件围绕全面促进消费、加快消费提质升级等提出了具体举措,为推动经济发展加速回到正常轨道、实现整体性好转提供了重要抓手。同时,面对多重压力和挑战,服装企业加大多元化布局力度,不断创新商业模式,拓展营销渠道,通过社交营销、直播视频、网上带货等多种方式提升营销和盈利能力。随着国家疫情防控政策有序放开,叠加春节传统消费旺季,各大服装品牌纷纷推出各种促销活动,也将进一步加快服装消费市场回暖。

面对复杂严峻的国内外发展形势,服装企业要坚定信心、稳中求进,持续增强创新能力,加快转型升级,优化产品结构,提升企业市场竞争力。同时,要紧紧抓住RCEP带来的发展机遇,加大开拓东盟等“一带一路”沿线市场,通过全球化布局来应对不确定性的挑战。

现在位置 >>

现在位置 >>